Una nueva normativa fiscal afectará a aquellos contratistas independientes y otros trabajadores autónomos que utilicen medios de pago electrónico para cobrar o vender su trabajo.

Una regla fiscal introducida en el Plan de Rescate Estadounidense, aprobado durante el 2021, comenzará a regir en todo el país a partir del 2022. A partir de ahora, el IRS controlará las cuentas y medios de pago de electrónico utilizadas por contratistas independientes, pequeños negocios y otros trabajadores que vendan o cobren al menos una parte de su trabajo por estos medios.

Se cree que la nueva disposición afectará a millones de pequeñas empresas y negocios autónomos. El nuevo sistema obligará a los proveedores de servicios digitales de pago electrónico tales como PayPal o Venmo a informar al IRS de los movimientos en su cuenta. Hasta ahora, quedaba en manos del contratista independiente informar correctamente sus ganancias obtenidas por estos medios.

¿Qué cambios impositivos puede traer la nueva reglamentación fiscal si soy contratista independiente?

Los servicios de pago electrónico solo deberán informar de sus movimientos al IRS cuando sus ingresos sean mayores a $600 durante un año fiscal, y solo cuando estos ingresos se correspondan con sus actividades declaradas como contratista independiente o autónomo.

Para diferenciar aquellos ingresos vinculados a su negocio de gastos o movimientos personales o familiares, la mayoría de los servicios de pago electrónico incorporarán un formulario que permitirá identificar el tipo de transacción.

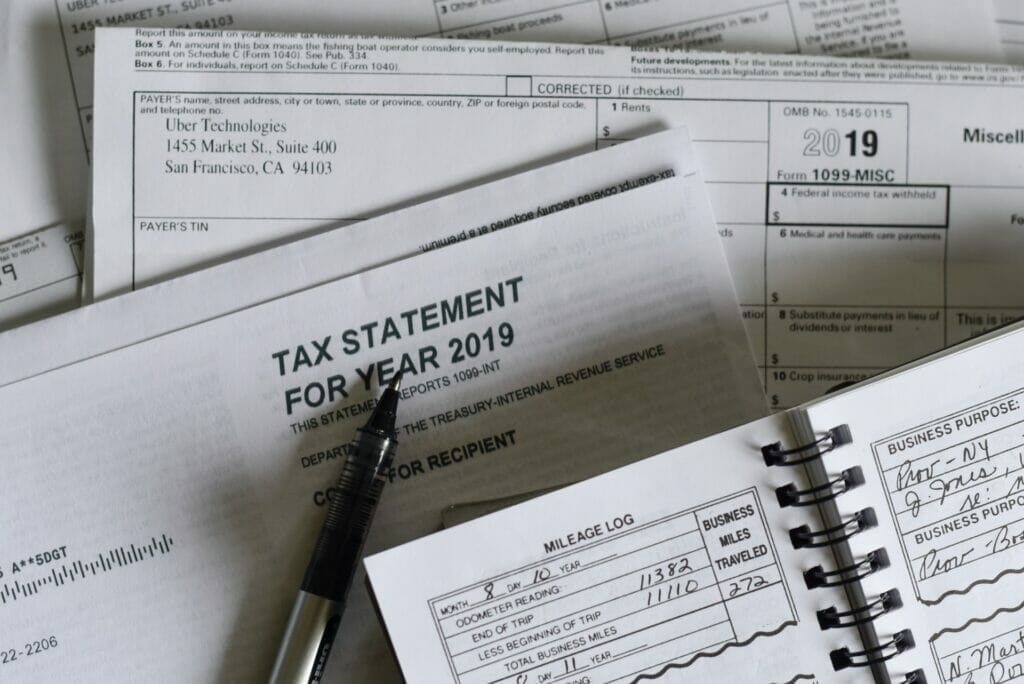

Si utiliza medios de pago electrónico para su trabajo, probablemente los servicios que utiliza se contacten con usted para solicitarle información fiscal adicional de acuerdo con la nueva reglamentación, como su número de seguro social (SSN) u otro tipo de identificación fiscal (ITIN). Al finalizar el año fiscal, recibirá un formulario 1099-K, en el que se le informará de todas las transacciones e ingresos que realizó en el marco de su emprendimiento o actividad comercial.

¿A qué se debe esta nueva disposición fiscal sobre los medios de pago electrónico?

Uno de los principales objetivos detrás de esta nueva reglamentación que expande el control del IRS sobre las pequeñas transacciones de autónomos y contratistas independientes, es formalizar los sistemas de registro fiscal en esta área y reducir pérdidas causadas por olvidos o una contabilidad ineficiente.

Los pequeños negocios habitualmente se manejan con miles de pequeñas transacciones, y es habitual que por error no se reporten sumas menores o queden transacciones sin declarar ante el IRS.

“Esto nos ayudará a cumplir con nuestras obligaciones con el Servicio de Impuestos Internos (IRS) y garantizará que podrá continuar utilizando su cuenta, así como acceder a las funciones y servicios de PayPal y Venmo».

Declaró PayPal en su blog.

¿Qué pasa si soy contratista independiente pero trabajo regularmente para una compañía?

En este caso, probablemente ocurra una superposición de informes. Si le pagan regularmente a través de un servicio de pago electrónico, recibirá un formulario 1099-MISC por parte de la compañía para la que realiza actividades comerciales, y un 1099-K de parte del servicio de pago electrónico. Si su única fuente de ingresos es el trabajo que realiza para una misma compañía, lo recomendable en este caso es que ignore el formulario 1099-K y presente el 1099-MISC, pero si además tiene otros ingresos independientes, lo mejor será que se asesore con preparadores profesionales de impuestos para evitar confusiones o problemas fiscales a la larga.

¿Ha sido clasificado erróneamente como contratista independiente?

Si trabaja regularmente para una compañía y cree que debería ser reconocido como empleado, pero su empleador insiste en clasificarlo como contratista independiente, puede que esté incurriendo una clasificación errónea. Esto puede ser intencional o no intencional, pero tiene serias consecuencias legales para el empleador, ya que al encubrir una relación de empleo, le está privando de derechos y beneficios laborales que le corresponden por ley.

Leyes federales como la FLSA (Ley de Normas Laborales Justas) lo protegen contra la clasificación errónea, y tiene pleno derecho a iniciar acciones legales contra su empleador sin temor a represalias o despidos. Sin embargo, es importante que lleve un registro detallado de sus actividades laborales y del modo en que le ha afectado la clasificación errónea.

Nuestro equipo de abogados cuenta con décadas de experiencia en derecho laboral, y podemos ayudarlo a preparar un caso ganador con un plan de acción personalizado y atención excepcional. En Zipin, Amster & Greenberg queremos hacer cumplir sus derechos laborales. ¡No se deje intimidar!